La declaración estimada de impuesto sobre la renta es la forma que tiene el SENIAT de recaudar anticipadamente el impuesto. Debe ser presentada a los seis meses del año fiscal en curso (año regular junio), tanto por personas naturales como personas jurídicas que hayan superado las 1.500 U.T en el ejercicio anterior.

En el caso de empresas con actividades mineras y de hidrocarburos, el ISLR debe declararse a partir de 1.000 U.T. Las personas naturales deberán presentarla cuando sus enriquecimientos netos sean provenientes de:

a) Actividades mercantiles o crediticias

b) Libre ejercicio de profesiones no mercantiles

c) Arrendamiento o subarrendamiento de bienes muebles o inmuebles

d) Participación en las utilidades netas de las sociedades de personas o comunidades no sujetas al pago de ISLR.

Los contribuyentes especiales deben guiarse por las fechas del calendario de declaración. Es importante recordar que, en la última reforma de ISLR, éstos quedaron excluidos del ajuste por inflación, por lo cual no deberán considerar ese efecto en la declaración estimada.

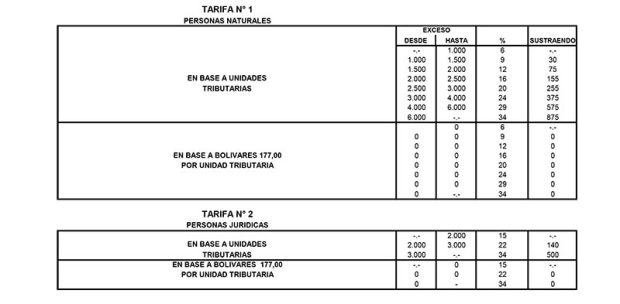

Los contribuyentes con ejercicio fiscal regular (del 01/01/2016 al 31/12/2016) deberán realizar la declaración estimada con la unidad tributaria actual de Bs. 177. El monto a declarar no podrá ser inferior al 80% del enriquecimiento global neto obtenido en el ejercicio anterior. El contribuyente deberá pagar el 75% del monto estimado, lo cual puede hacer hasta en seis partes.

Recuerda que presentar la declaración estimada del ISLR con un retraso superior a un año, puede generarte una multa de 150 U.T. y el cierre de tu establecimiento por 10 días. Por otro lado, presentar la declaración de forma incompleta, o con un retraso inferior a un año, puede producirte una multa por 100 U.T. Para evitarlo, realiza este trámite a través del portal SENIAT y dentro de los lapsos estipulados.